Queridos(as) leitores(as),

Há exatamente um ano, dávamos início ao BDE News. O informativo nasceu com o intuito de, por meio de uma linguagem direta e objetiva, manter nossos clientes, parceiros e colaboradores sempre atualizados sobre os mais relevantes acontecimentos no âmbito do Direito Tributário.

Esse primeiro ano do nosso informativo ficou marcado por mudanças significativas, tanto na jurisprudência, quanto na legislação tributárias nacionais. De fato, além do grande número de temas de extrema relevância decidido pelos nossos tribunais superiores, pudemos observar o novo Governo Federal atuando incessantemente junto ao Congresso Nacional para conseguir implementar alterações substanciais na legislação tributária, tudo com o propósito de atingir o tão almejado “déficit zero” nas contas públicas – mesmo que isso tenha, não raras vezes, implicado violações a princípios constitucionais (como segurança jurídica, anterioridade etc.).

A título de exemplo, o ano de 2023 já se iniciou com a determinação, pelo Plenário do STF, da quebra automática da coisa julgada em casos envolvendo relação jurídico-tributária de trato sucessivo julgadas em controle concentrado ou difuso com efeitos erga omnes. Ainda em abril, a Corte definiu a modulação dos efeitos da ADC 49, à qual se seguiu profunda insegurança jurídica acerca da facultatividade ou obrigatoriedade da incidência do ICMS para fins de transferência de créditos do imposto entre estabelecimentos do mesmo titular.

Em âmbito infraconstitucional, a Primeira Seção do STJ firmou o entendimento de que os benefícios fiscais do ICMS (ressalvados os créditos presumidos) devem ser mantidos na base de cálculo do IRPJ e da CSL, salvo se observados os requisitos estabelecidos pelo art. 30 da Lei 12.973/2014. A corte definiu, ainda, que produtos intermediários dão direito ao aproveitamento de créditos de ICMS, mesmo quando consumidos ou desgastados de forma gradual.

No plano legislativo, as alterações foram profundas. Estabeleceu-se nova sistemática de tributação periódica dos rendimentos de offshores e de fundos de investimento, novo regramento da tributação de apostas esportivas, nova sistemática de tributação das subvenções para investimentos e a adaptação da legislação brasileira às regras de apuração de preço de transferência da OCDE (transfer pricing).

Em que pese a importância dessas e outras novas normas, a notícia de maior relevância no ano de 2023 foi a relativa à aprovação da Emenda Constitucional 132/2023, que promoveu disruptiva reforma do Sistema Tributário Nacional.

Por conta da forma açodada com a qual a matéria tramitou pelo Congresso Nacional, as promessas iniciais de simplificação, isonomia e racionalidade se viram frustradas. De fato:

(i) cinco tributos (IPI, ICMS, ISS, PIS e COFINS) foram substituídos por outros cinco (IBS, CBS, IS, IPI/ZFM e a Contribuição sobre a exportação de produtos primários e semielaborados);

(ii) apesar da promessa de creditamento amplo, a emenda admite que o crédito fique condicionado ao efetivo pagamento do tributo pelo elo anterior da cadeia, tornando necessário que, para que possam se creditar, os contribuintes adquirentes se tornem verdadeiros auditores fiscais dos seus fornecedores; e

(iii) alíquotas reduzidas, regimes diferenciados e regimes específicos foram criados em profusão, muitos deles sem qualquer fundamentação.

Como se não bastasse isso, a emenda em questão delegou à legislação complementar a regulamentação de muitos dos pontos mais polêmicos da reforma, como, por exemplo, a sistemática da não cumulatividade, a definição dos produtos com industrialização incentivada na ZFM, os bens e serviços sujeitos ao Imposto Seletivo, a definição de “destino” para fins de determinação da competência ativa do tributo, entre outras tantas matérias.

Não obstante o ano de 2023 tenha sido repleto de mudanças e novidades, 2024 promete ser igualmente movimentado. Espera-se que ocorra nele:

(i) a análise e aprovação das diversas leis complementares destinadas a regulamentar a Emenda Constitucional 132/2023;

(ii) o início do processo de reforma do Imposto de Renda e da Contribuição Social sobre o Lucro (conforme determinação da própria EC); e

(ii) a conclusão de importantes julgamentos já iniciados pelos nossos tribunais superiores, a exemplo daquele em que se discute a incidência de ISSQN em operação de industrialização por encomenda e os limites constitucionais para a fixação da multa moratória (Tema 816) e o caráter confiscatório da multa de 150% aplicada em casos de sonegação, fraude ou conluio (Tema 487, ADI 3465).

Na retrospectiva abaixo, trazemos as principais notícias que foram destaque no BDE News durante o ano de 2023 e, desde já, comprometemo-nos a manter-lhes informados, com um resumo mensal, completo e didático, sobre os acontecimentos mais importantes no mundo jurídico-tributário.

Um excelente 2024 a todos(as)!

BDE – Retrospectiva 2023

- Notícia do ano: Promulgada a Reforma Tributária – Emenda Constitucional 132/2023

Em 20.12.2023, o Congresso Nacional promulgou a Emenda Constitucional (EC) 132/2023, que promoveu profunda reforma do Sistema Tributário Nacional (STN).

Em linhas gerais, a EC 132/2023 prevê:

- A substituição do PIS/COFINS, ICMS, ISS e IPI por quatro novos tributos, a saber:

(i) Imposto sobre Bens e Serviços (IBS), de competência conjunta dos estados e municípios, e com as seguintes características:

a) será não cumulativo; b) incidirá sobre bens materiais ou imateriais e serviços; c) terá incidência “por fora” (isto é, o imposto não comporá sua própria base de cálculo); d) será devido aos entes em que estiver localizado o consumidor destinatário da operação, em observância ao princípio do destino; e) será passível de ressarcimento, na hipótese de acúmulo de créditos; f) possuirá alíquota única, admitida a adoção de alíquotas diferenciadas em hipóteses excepcionais (e.g. educação, saúde e transporte público); e g) sua alíquota será formada pelo somatório das alíquotas fixadas pelos municípios e estados de destino das operações;

(ii) Contribuição sobre Bens e Serviços (CBS), de competência da União, que observará o seguinte:

a) será não cumulativa; b) incidirá sobre bens materiais ou imateriais e serviços; c) terá incidência “por fora”; d) será passível de ressarcimento, na hipótese de acúmulo de créditos; e e) possuirá alíquota única, admitida a adoção de alíquotas diferenciadas em hipóteses excepcionais (e.g. educação, saúde e transporte público);

(iii) Imposto Seletivo (IS), também de competência da União e com as seguintes especificidades:

a) incidirá sobre a produção, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente; b) incidirá uma única vez sobre bens e serviços (incidência monofásica) c) não integrará sua própria base de cálculo, d) comporá a base de cálculo do IBS, ISS, ICMS e da CBS; e) terá alíquota definida por lei ordinária, podendo ser específica, por unidade de medida (ad rem); f) na extração, o imposto será cobrado independentemente da destinação, caso em que a alíquota máxima corresponderá a 1% (um por cento) do valor de mercado do produto.

(iv) IPI/ZFM: O IPI passará a ter aplicação residual, funcionando como mecanismo para assegurar diferencial competitivo da Zona Franca de Manaus (ZFM). A partir e de 2027, a alíquota do imposto será reduzida a 0%, exceto em relação aos produtos que tenham industrialização incentivada na ZFM, conforme critérios a serem estabelecidos em lei complementar (LC);

Em relação ao IBS/CBS, é importante, ainda, destacar os seguintes aspectos:

- Os referidos tributos serão instituídos pela mesma LC e obedecerão a regras comuns em relação ao fato gerador, base de cálculo, não incidência, sujeitos passivos, imunidades, regimes especiais e não cumulatividade;

- Serão criados mecanismos de devolução, a pessoas físicas, de valores relativos a tributos por elas suportados (cashback), a serem disciplinados por lei complementar, em relação ao IBS, e por lei ordinária, no caso da CBS;

- LC disciplinará diversas hipóteses de operações beneficiadas com redução de 60% da alíquota entre as relativas, por exemplo, aos seguintes bens e serviços: a) serviços de educação; b) serviços de saúde; c) alimentos destinados ao consumo humano; d) produções artísticas, culturais, de eventos, jornalísticas e audiovisuais nacionais; e) insumos agropecuários;

- Será instituída por LC “Cesta Básica Nacional de Alimentos”, relativa aos alimentos beneficiados por redução de alíquota para zero por cento;

- A adoção de regimes tributários especiais em relação aos mais diversos segmentos, incluindo: (i) combustíveis e lubrificantes; (ii) serviços financeiros; (iii) operações com bens imóveis; (iv) planos de assistência à saúde; (v) concursos de prognósticos; (vi) serviços relacionados a turismo e eventos (E.g. parques temáticos, bares); (vii) operações alcançadas por tratado ou convenção internacional; (viii) hipóteses de diferimento e desoneração aplicáveis aos regimes aduaneiros especiais.

- LC estabelecerá hipóteses de isenção em relação a serviços de transporte público coletivo rodoviário e metroviário de passageiros e de redução de 100% das alíquotas em relação a a) dispositivos médicos e de acessibilidade de pessoas com deficiência; b) produtos hortícolas, frustas e ovos; c) serviços prestados por Instituição Científica, Tecnológica e de Inovação (ICT) sem fins lucrativos; d) automóveis adquiridos na modalidade PCD (pessoa com deficiência) e para motoristas de taxi.

- Redução de 30% da alíquota em relação à prestação de serviços de profissão intelectual, de natureza científica, literária ou artística, desde que sejam submetidas a fiscalização por conselho profissional (profissões regulamentadas);

- Criação do “Comitê Gestor” do IBS, formado por representantes dos estados e municípios, que deverá: a) editar regulamento único e uniformizar a interpretação e a aplicação da legislação do imposto; b) arrecadar o imposto, efetuar as compensações e distribuir o produto da arrecadação; c) decidir o contencioso administrativo;

- O Comitê Gestor poderá ainda, em conjunto com a administração tributária da União, implementar soluções integradas para a administração e cobrança do IBS e CBS. Além disso, LC poderá prever a integração do contencioso administrativo relativo ao IBS e à CBS;

Em relação à transição do antigo regime de tributação do consumo para o novo, a EC 132/2023 estabelece que:

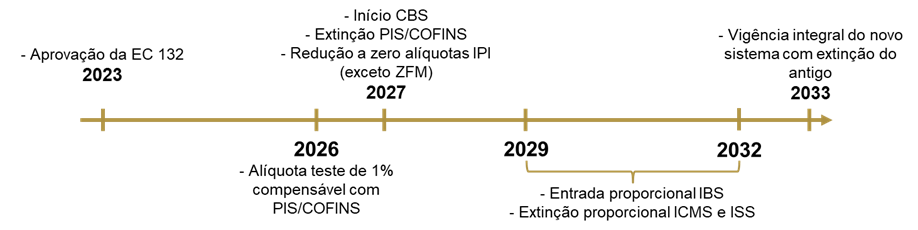

- Em relação às mudanças aplicáveis a tributos federais (i) em 2026, será cobrado 0,1% de IBS e 0,9% de CBS (alíquota teste), ambos compensáveis com o PIS/COFINS devidos; (ii) já em 2017 a) o CBS substitui o PIS/COFINS; b) IS passa a ser cobrado; c) IPI fica reduzido a 0%, exceto para produtos que tenham industrialização incentivada na ZFM;

- Em relação às mudanças aplicáveis aos tributos municipal e estadual (i) em 2027 e 2028, será cobrada alíquota estadual e municipal de 0,05% do IBS (ii) de 2029 até 2032, a) as alíquotas do ISS e do ICMS serão gradativamente reduzidas em 1/10, até atingir 6/10 em 2032; b) as alíquotas do IBS serão majoradas de forma a compensação a perda de arrecadação do ISS e do ICMS; (iii) em 2033, ficam extintos o ISS e o ICMS.

- Vejamos a linha do tempo abaixo, que ilustra o período de transação:

Ainda nos termos da EC 132/2023:

- Fica instituído o Fundo de Compensação de Benefícios Fiscais ou Financeiro-Fiscais destinado a compensar a redução do nível de benefícios onerosos do ICMS (conforme art. 178 do CTN), em relação aos exercícios de 2029 a 2032;

- Os créditos de ICMS acumulados ao final de 2032 serão aproveitados pelos sujeitos passivos nos termos de LC. Esse aproveitamento dependerá de pedido de homologação ao ente federado que deverá se pronunciar no prazo estabelecido em LC, sob pena de homologação tácita. Os saldos devidamente homologados serão compensados em 240 parcelas mensais, iguais e sucessivas (atualizadas pelo IPCA a partir de 2033);

- LC disciplinará a utilização de créditos de PIS/COFINS e IPI não aproveitados ou utilizados até a extinção dessas exações, que poderão ser compensados com outros tributos federais, ou poderão ser ressarcidos em dinheiro;

- LC poderá estabelecer instrumentos de ajustes nos contratos firmados anteriormente à entrada em vigor das leis instituidoras do IBS e CBS, inclusive concessões públicas;

- Estados que possuíam, em 30.04.2023, fundo de contribuições sobre produtos primários e semielaborados estabelecido como condição à aplicação de regime especial do ICMS poderão instituir contribuição semelhante (mas não relacionada ao ICMS), que poderá viger até 30.04.2043;

- A partir de 2027, fica extinto o Imposto sobre Operações Financeiras (IOF) incidente sobre seguros;

Por fim, destaque-se que a EC 132/2023 introduz relevantes mudanças em relação à tributação do patrimônio, conforme resumido abaixo:

- O IPTU poderá ter sua base de cálculo atualizada pelo Poder Executivo, conforme critérios estabelecidos em lei municipal;

- O IPVA passa a incidir também sobre veículos aquáticos e aéreos, ressalvadas exceções estabelecidas na CF/1988 (E.g. aeronaves agrícolas, embarcações de pessoa jurídica que possua outorga para prestar serviços de transporte aquaviário, plataformas suscetíveis de locomoção na água);

- O Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) será obrigatoriamente progressivo e não incidirá sobre as transmissões e as doações para as instituições sem fins lucrativos observadas condições estabelecidas em LC;

- Até que LC regule a incidência do ITCMD nos casos de doador, ou de cujos domiciliado no exterior (nos termos exigidos pelo art. 155, § 1º, III, CF/1988), o imposto incidente nas hipóteses de que trata o referido dispositivo competirá (i) relativamente aos bens imóveis ao Estado de Situação do bem, (ii) se o doador tiver domicílio ou residência no exterior a) ao Estado onde tiver domicílio o donatário ou ao Distrito Federal; b) se o donatário tiver domicílio ou residir no exterior, ao Estado em que se encontrar o bem ou ao Distrito Federal; (iii) relativamente aos bens do de cujus, ainda que situados no exterior, ao Estado onde era domiciliado, ou, se domiciliado ou residente no exterior, onde tiver domicílio o sucessor ou legatário, ou ao Distrito Federal.

- Janeiro: Governo edita MP sobre regras de preços de transferência

Em 28.12.2022, o Governo Federal editou a Medida Provisória (MP) 1.152/2022, que promoveu alterações substanciais na legislação de preços de transferência, com o intuito de adequar as regras brasileiras às políticas da Organização para Cooperação e Desenvolvimento Econômico (OCDE).

A referida MP foi convertida na Lei 14.596, de 14.06.2023. Com a conversão da MP em lei, as novas regras brasileiras de preços de transferência entrarão em vigor em 1º de janeiro de 2024, mas a lei faculta aos contribuintes aplicar os novos métodos já no ano de 2023.

- Fevereiro: Em julgamento inédito, STF decide pela “quebra automática” da coisa julgada (Temas 881 E 885)

Em 08.02.2023, o Plenário do STF concluiu o julgamento de dois processos paradigmáticos sobre os limites da coisa julgada em matéria tributária nas relações de trato continuado.

No Recurso Extraordinário (RE) 949.297 (Tema 881 da repercussão geral), de relatoria do Min. Edson Fachin, discutiu-se se, nas relações de trato continuado, a superveniência de decisão proferida pelo STF em controle concentrado e abstrato de constitucionalidade (ADI, ADC e ADPF) cessaria a eficácia temporal da coisa julgada em sentido contrário previamente obtida pelo contribuinte ou pela Fazenda Pública.

Por sua vez, no RE 955.227 (Tema 885 da repercussão geral), de relatoria do Min. Roberto Barroso, examinou-se a possibilidade de as decisões do STF proferidas em sede de recurso extraordinário (controle difuso de constitucionalidade) interromperem os efeitos futuros da coisa julgada que tenha por objeto relação tributária de trato continuado, quando a decisão tiver se baseado na constitucionalidade ou inconstitucionalidade do tributo.

Ao analisar conjuntamente os referidos recursos, a Suprema Corte decidiu, por unanimidade de votos, que, em se tratando de relação jurídico-tributária de trato continuado, a superveniência de decisão do STF em controle concentrado de constitucionalidade ou em sede repercussão geral interrompe automaticamente a eficácia temporal da coisa julgada individual anteriormente obtida em sentido contrário, desde que observados os princípios da anterioridade de exercício e/ou nonagesimal mínima aplicáveis ao tributo de que se esteja tratando.

Na ocasião, o STF fixou as seguintes teses de repercussão geral:

“1. As decisões do STF em controle incidental de constitucionalidade, anteriores à instituição do regime de repercussão geral, não impactam automaticamente a coisa julgada que se tenha formado, mesmo nas relações jurídicas tributárias de trato sucessivo.

2. Já as decisões proferidas em ação direta ou em sede de repercussão geral interrompem automaticamente os efeitos temporais das decisões transitadas em julgado nas referidas relações, respeitadas a irretroatividade, a anterioridade anual e a noventena ou a anterioridade nonagesimal, conforme a natureza do tributo.”

Como o STF não modulou os efeitos da referida decisão, os contribuintes correm o risco de sofrerem cobranças retroativas.

- Fevereiro: Prescrição intercorrente – STF decide pela constitucionalidade do artigo 40 da Lei de Execuções Fiscais – LEF

Em 17.02.2023, o STF encerrou o julgamento virtual do Tema 390 da Repercussão Geral (RE 636.562), ocasião que reconheceu a constitucionalidade do art. 40 da LEF (Lei 6.830/1980), que regula o instituto da prescrição intercorrente nos processos de execução fiscal.

Por unanimidade de votos, os ministros concluíram que, ultrapassado o período de um ano sem que tenham sido localizados o devedor ou bens de sua propriedade sobre os quais possam recair a penhora, inicia-se a contagem do prazo prescricional de 5 anos. Eis a tese que foi fixada no referido julgamento: “É constitucional o art. 40 da LEF, tendo natureza processual o prazo de 1 (um) ano de suspensão da execução fiscal. Após o decurso desse prazo, inicia-se automaticamente a contagem do prazo prescricional tributário de 5 (cinco) anos.”

- Março: STJ fixa tese pela incidência do IRRF e CSL sobre correção monetária

Em 08.03.2023, a 1ª Seção do STJ finalizou o julgamento do Tema Repetitivo 1.160, em que sedimentou o entendimento anterior das suas Turmas de Direito Público no sentido de que o IR e a CSL incidem sobre a correção monetária de aplicações financeiras. Segue a Tese fixada na ocasião:

“O IR e a CSLL incidem sobre a correção monetária das aplicações financeiras porquanto essas se caracterizam, legal e contabilmente, como receita bruta na condição de receitas financeiras componentes do lucro operacional.”.

- Março: STF afasta incidência do Imposto de Renda – Ganho de Capital (IR-GCAP) sobre heranças e doações

No último mês, a Primeira Turma do STF decidiu que não incide o IR-GCAP sobre doações e heranças, independentemente do valor atribuído aos bens na respectiva operação (Ag.Reg. no RE 1.387.761). Para a Corte, o art. 3º, §3º, da Lei 7.713/1988 – que, no entendimento do fisco, fundamentaria a incidência do IR sobre a diferença entre o custo de aquisição dos bens pelo doador/de cujus e o valor a eles efetivamente atribuído quando da sua transmissão – representa invasão, por parte da União, da competência fiscal dos Estados para tributar as doações e heranças.

Ainda de acordo com a posição do Relator do caso, Min. Roberto Barroso, a transferência de propriedade nessas hipóteses não representa qualquer “aquisição de disponibilidade econômica ou jurídica de renda” por parte do doador, que, na realidade, tem o seu patrimônio reduzido. Por conta disso, entendeu-se que essa incidência seria incompatível com fato gerador do IR, definido pelo art. 43 do Código Tributário Nacional (CTN).

O único voto divergente foi proferido pela Min. Cármen Lúcia, que entendeu que o art. 3º, §3º, da Lei 7.713/1988 apenas teria fixado o momento do recolhimento do IR incidente sobre a variação patrimonial positiva dos bens doados. Ou seja, no entender da Ministra, a norma em referência representaria mera antecipação do pagamento do imposto, de forma que não haveria invasão da competência fiscal dos Estados nem incompatibilidade com o art. 43 do CTN.

- ADC 49: STF define que a decisão que afastou a incidência do ICMS na transferência de mercadorias entre estabelecimentos de um mesmo titular produzirá efeitos a partir de 2024

Em 19.04.2023, o STF proclamou o resultado do julgamento dos embargos declaratórios opostos na Ação Declaratória de Constitucionalidade (ADC) 49, na qual declarou a inconstitucionalidade dos dispositivos da Lei Kandir que autorizam a tributação das transferências entre estabelecimentos do mesmo titular (inclusive interestaduais).

Na sessão presencial agendada para proclamar o teor da modulação dos efeitos do julgado proferido na ADC 49, o órgão concluiu que:

(i) o quórum qualificado exigido para a modulação dos efeitos da decisão de mérito foi alcançado, dado que todos os ministros se manifestaram favoravelmente sobre a questão;

(ii) por maioria, prevalecerá a modulação proposta pelo Min. Fachin, segundo a qual:

(ii.a) a decisão de mérito somente produzirá efeitos no exercício subsequente ao do encerramento do julgamento (2024), ressalvados os processos administrativos e judiciais pendentes de conclusão até a data de publicação da ata de julgamento;

(ii.b) caso haja transcurso desse prazo sem que venha a ser editada regulamentação acerca de como poderiam ser transferidos os créditos nessa hipótese, os sujeitos passivos possuiriam o direito subjetivo de transferi-los.

Essa modulação pode ser considerada favorável no que concerne à problemática da transferência dos créditos nas transferências interestaduais. Por outro lado, há o risco de que os Estados venham a alegar que, dado o amplo teor da modulação efetuada, a tributação dessas transferências também será válida até a produção regular dos efeitos da declaração de inconstitucionalidade.

- Abril: STJ mantém incidência do IRPJ/CSLL sobre benefícios fiscais de ICMS

A 1ª Seção de Direito Público do STJ decidiu, em sede de julgamento repetitivo, que os benefícios fiscais do ICMS – ressalvados os créditos presumidos – devem ser mantidos na base de cálculo do IRPJ e da CSL, salvo se observados os requisitos estabelecidos pelo art. 30 da Lei 12.973/2014 (Tema 1.182 – REsp 1.945.110 e 1.987.158).

Desde 2017, a 1ª Seção do STJ havia adotado o entendimento de que os créditos presumidos concedidos a título de incentivo fiscal não podem ser incluídos na base de cálculo do IRPJ/CSL. Isso porque, no entender da Corte, o princípio federativo vedaria que a União pudesse se apropriar das renúncias de receitas realizadas pelos Estados como instrumento de incentivo de atividade econômica (EREsp 1.517.492).

Ocorre que, a partir do ano de 2022, a 2ª Turma do STJ passou a traçar diferenciação entre o crédito presumido e outras modalidades de benefícios (REsp 1.968.755). Para o órgão julgador, outros incentivos como a isenção, redução de alíquota e de base de cálculo, representariam benefícios de “grandeza negativa” (redutores de custo), os quais não seriam contabilizados como receita e, dessa forma, a sua exclusão da base de cálculo de tributos federais geraria duplo benefício.

Com o julgamento do Tema 1.182, esse entendimento aparentemente se sagrou vencedor e passa a ter eficácia vinculante em relação às instâncias ordinárias.

- Abril: STJ mantém IRPJ/CSL sobre SELIC no levantamento de depósito

Em 26.04.2023, a 1ª Seção do STJ voltou a julgar o tema relativo à incidência – ou não – do IRPJ e CSL sobre a SELIC aplicada ao levantamento de depósitos judiciais. Esse tema já havia sido examinado nos autos do REsp 1.138.695, em que a referida Corte decidiu, em sede de recurso repetitivo, que “os juros incidentes na devolução dos depósitos judiciais possuem natureza remuneratória e não escapam à tributação pelo IRPJ e pela CSLL” (Tema STJ 504).

Parece-nos que esse entendimento colide frontalmente com a tese firmada pela Suprema Corte no Tema de Repercussão Geral 962, segundo a qual é “inconstitucional a incidência do IRPJ e da CSLL sobre os valores atinentes à taxa Selic recebidos em razão de repetição de indébito tributário”.

Apesar disso, a decisão proferida pelo STJ tende a se tornar definitiva, tendo em vista que o STF já havia se manifestado no sentido de que a “controvérsia acerca da incidência do IRPJ e da CSLL sobre os valores relativos à taxa SELIC concernente ao levantamento de depósitos judiciais” seria infraconstitucional (ARE 1.405.416).

- Maio: STJ mantém ICMS na base de cálculo do Lucro Presumido

Em julgamento realizado em 10.05.2023, a 1ª Seção do STJ decidiu, em sede de recurso repetitivo, que o ICMS integra a receita bruta do contribuinte para fins de cálculo do IRPJ e da CSL recolhidos por empresas optantes pelo regime do Lucro Presumido (REsps. 1.767.631 e 1.772.470).

A relatora do caso, Min. Regina Helena Costa, abriu o julgamento com voto no sentido de que o ICMS não deveria compor a receita bruta do contribuinte para fins de cálculo do Lucro Presumido, já que, à luz do julgamento do STF no RE 574.706, o ICMS recolhido pelo sujeito passivo constitui uma receita dos estados, que ingressa no caixa dos contribuintes apenas transitoriamente. Para a Ministra, o referido imposto estadual seria uma receita de terceiros e não do próprio contribuinte.

Apesar disso, todos os demais ministros que compõem a 1ª Seção do Tribunal seguiram a divergência inaugurada pelo Min. Gurgel de Faria. Para eles, a legislação federal não admite a exclusão de tributos devidos aos estados da base de cálculo do Lucro Presumido. Ainda de acordo com o voto do Min. Gurgel de Faria, os percentuais de presunção de lucro do referido regime foram fixados de forma a já contemplar todas as despesas do sujeito passivo, inclusive os tributos dedutíveis.

- Junho: STF decide que incide PIS/COFINS sobre a receita típica de instituições financeiras

Em 12.06.2023, o STF proferiu acórdão no sentido de que o PIS/COFINS incide sobre a receita típica de instituições financeiras (RE 609.096). No referido processo, determinado banco sustentava que o PIS/COFINS cumulativo (Lei 9.718/1998) tem como fato gerador o “faturamento”, conceito que, no entender da referida instituição, diria respeito apenas à receita bruta da venda de bens e serviços e, portanto, não contemplaria receitas financeiras.

Nos termos do voto do Min. Dias Toffoli – acompanhado por mais oito ministros -, “o conceito de faturamento sempre significou receita bruta operacional decorrente das atividades empresariais típicas das empresas”. De acordo com Toffoli, portanto, não se poderia estender o entendimento do STF quanto à não tributação das receitas financeiras dos prestadores de serviços e comercializadores de mercadorias às instituições financeiras, já que estas têm a atividade financeira como seu objeto social.

Restou vencido o Relator, Min. Ricardo Lewandowski, que acolheu o entendimento do contribuinte no sentido de que a expressão “faturamento” englobaria apenas a receita bruta decorrente da prestação de serviços e da venda de bens.

- Junho: STF mantém ISS na competência do município em que localizado o prestador de serviços de plano de saúde, administração de fundos, leasing e meios de pagamento

Em 02.06.2023, o Plenário do STF declarou a inconstitucionalidade das disposições introduzidas pelas Leis Complementares (LCs) 157/2016 e 175/2020, que deslocavam a competência ativa do ISS para o local em que situado o tomador dos serviços de planos de saúde (inclusive veterinários), administração de fundos e de meios de pagamento, agenciamento de arrendamento mercantil e leasing.

Nos termos do voto do Relator do caso, Min. Alexandre de Moraes – acompanhado integralmente pelos Mins. André Mendonça, Edson Fachin, Dias Toffoli, Roberto Barroso, Luiz Fux, Rosa Weber e Cármen Lúcia -, a inconstitucionalidade das normas em questão decorre do fato de elas não terem previsto, de forma exauriente, todos os aspectos da hipótese de incidência do tributo, em especial o conceito de “domicílio do tomador” (que poderia vir a ser, entre várias possibilidades, o domicílio cadastral junto ao prestador dos serviços, domicílio civil, ou mesmo o domicílio fiscal do tomador).

- Julho: CARF pode aplicar entendimentos do STF e STJ antes do trânsito em julgado

A 1ª Turma da Câmara Superior de Recursos Fiscais (CSRF) decidiu que é possível aplicar a decisões administrativas entendimentos firmados de forma vinculante pelos tribunais superiores (Supremo Tribunal Federal e Superior Tribunal de Justiça), mesmo antes do trânsito em julgado das respectivas ações judiciais (processo nº 14098.720154/2014-06).

O caso em questão examinou a exclusão do ICMS da base de cálculo do PIS e da Cofins. Ao julgar o recurso voluntário em 2018, a 1ª Turma Ordinária da 3ª Câmara da 1ª Seção concluiu que inexistia previsão legal para exclusão dos valores de ICMS da base de cálculo das contribuições. Argumentou-se, também, que o julgamento do Recurso Extraordinário (RE) 574.706 – que, em 2017, fixou a tese de que “o ICMS não compõe a base de cálculo para a incidência do PIS e da COFINS” – ainda não havia sido concluído, visto que estava pendente de análise de embargos de declaração.

O acórdão foi objeto do recurso especial julgado pela 1ª turma da CSRF. A relatora, Lívia de Carli Germano, proferiu o voto vencedor e determinou a volta do processo para a turma ordinária para que fosse observado o entendimento firmado pelo STF nos autos do RE 574.706. Isso porque, de acordo com o artigo 62, §2º do Regimento Interno do CARF, as decisões definitivas de mérito dos tribunais superiores em repercussão geral ou recurso repetitivo devem ser reproduzidas nos julgamentos administrativos e, nos termos do voto da relatora, não é necessário aguardar a formalização do trânsito em julgado para que uma decisão se torne definitiva.

- Agosto: STF mantém normas que afastam a punibilidade de crimes contra a ordem tributária

Em 14.08.2023, o Plenário do STF, por unanimidade, reconheceu a constitucionalidade dos arts. 67 e 69 da Lei 11.941/2009 e do art. 9º, §§ 1º e 2º, da Lei 10.684/2003, que determinam que, em relação a crimes contra a ordem tributária, (i) o pagamento do débito extingue a punibilidade da conduta; e (ii) o parcelamento da dívida suspende a pretensão punitiva.

De acordo com o voto proferido pelo Relator, Min. Nunes Marques, o legislador optou por dar preferência à política de arrecadação dos tributos e de reestabelecimento das atividades econômicas das pessoas jurídicas ao invés de privilegiar as sanções penais. Para ele, “a ênfase conferida pelo legislador à reparação do dano ao patrimônio público, com a adoção das medidas de despenalização (causas suspensiva e extintiva de punibilidade) previstas nos dispositivos legais impugnados, em vez de frustrar os objetivos da República, contribui para a concretização das aspirações de nossa Lei Maior (…)” (ADI 4.273).

- Agosto: STF decide não ser possível a restituição administrativa de indébito reconhecido em mandado de segurança

Em sessão ocorrida no dia 22.08.2023, o Plenário do STF, em julgamento realizado sob o rito da repercussão geral, entendeu pela impossibilidade de restituição administrativa do indébito reconhecido em mandado de segurança (Tema 1.262).

Nos termos do voto da Relatora, Min. Rosa Weber, o Tribunal a quo, ao concluir que o contribuinte detinha direito à restituição administrativa do indébito reconhecido nos autos de uma ação mandamental, divergiu da jurisprudência pacífica do STF no sentido de que os pagamentos devidos pela Fazenda Pública em razão de pronunciamentos jurisdicionais devem ser realizados por meio da expedição de precatório ou de requisição de pequeno valor, nos termos do art. 100 da CF/1988.

Diante do exposto, a Ministra, que foi acompanhada por todos os demais julgadores, reconheceu o caráter constitucional e a repercussão geral da controvérsia, propondo a fixação da seguinte tese: “Não se mostra admissível a restituição administrativa do indébito reconhecido na via judicial, sendo indispensável a observância do regime constitucional de precatórios, nos termos do art. 100 da Constituição Federal.”

- Setembro: Sancionada lei que reinstitui o voto de qualidade

Em 21.09.2023, foi sancionada a Lei 14.689, que promoveu diversas alterações no âmbito da Receita Federal, em especial em relação ao contencioso administrativo tributário federal.

O texto aprovado apresenta como principal inovação o retorno do voto de qualidade como mecanismo de desempate dos julgamentos no âmbito do CARF. Pela referida regra, em caso de empate de votos, o resultado do julgamento será definido por voto do conselheiro presidente da turma julgadora (posição sempre ocupada por conselheiros representantes da Fazenda Nacional).

Foram também incluídas novas disposições aplicáveis aos casos em que o auto de infração é mantido com base no voto de qualidade, tais como:

-

- Cancelamento das multas e exclusão dos juros de mora desde que haja a manifestação do contribuinte para pagamento em 90 dias;

- Cancelamento de eventual representação fiscal para fins penais;

- Prazo de 90 dias para pagamento, durante o qual poderá ser emitida certidão positiva com efeitos de negativa;

- Possibilidade de parcelamento em até 12 parcelas ou de transação por iniciativa do contribuinte;

- Não incidência de multa ou encargos em caso de inscrição em dívida ativa;

- Possível dispensa de apresentação de garantia em discussão judicial;

- Possibilidade de pagamento dos débitos com créditos de prejuízo fiscal e de base de cálculo negativa da CSL, inclusive de empresas controladas e coligadas.

- Setembro: Em decisão inédita, 1ª Turma do STJ permite a dedução de despesas de amortização de ágio interno da base de cálculo do IRPJ e da CSL

Em sessão realizada em 05.09.2023, a 1ª Turma do STJ, em decisão unânime e inédita sobre a matéria, reconheceu a possibilidade de dedução, da base de cálculo do IRPJ e da CSL, de ágio originado em operações entre partes dependentes, ocorrida antes da entrada em vigor da Lei 12.973/2014 (REsp 2.026.473/SC).

O recurso analisado no caso foi interposto pela União Federal contra acórdão proferido pela 2ª Turma do TRF-4, que reconheceu a possibilidade do aproveitamento fiscal do ágio sob a justificativa de que, à época da operação, a lei não vedava o aproveitamento fiscal do ágio originado entre partes dependentes.

Segundo a Procuradoria Geral da Fazenda Nacional (PGFN), as operações que deram origem ao ágio não tinham propósito negocial e visavam apenas a obtenção de vantagens fiscais (relativas à dedução das despesas de amortização).

Contudo, durante o julgamento, o Rel. Min. Gurgel de Faria se manifestou no sentido de que a legislação vigente à época dos fatos não impedia a utilização de empresa veículo, tampouco o aproveitamento do ágio em operação entre partes relacionadas.

Para Gurgel, o aproveitamento fiscal do ágio seria possível já que demonstrado: (i) que houve a efetiva aquisição da participação societária, sendo o fundamento econômico do ágio a expectativa de rentabilidade futura; (ii) a ocorrência da incorporação/absorção entre investidora e investida; e (iii) que foi respeitado o limite legal de dedução das despesas de amortização (1/60 por mês).

Quanto à alegação de falta de propósito negocial suscitada pela PGFN, o Ministro entendeu que “não pode a Receita, alegando buscar extrair o ‘propósito negocial’ das operações, impedir a dedutibilidade, por si só, do ágio nas hipóteses em que o instituto é decorrente da relação entre ‘partes dependentes’ (ágio interno), ou quando o negócio jurídico é materializado via ‘empresa-veículo’. Ou seja, não é dado presumir, de maneira absoluta, que esses tipos de organizações societárias são desprovidos de fundamento material/econômico.” Portanto, eventual autuação somente seria viável caso fosse comprovada a ocorrência de fraude, simulação ou atipicidade, o que não teria ocorrido no caso concreto.

- Outubro: STF julga constitucionais o FEEF e o FOT

Em 17.10.2023, foi encerrado o julgamento da Ação Declaratória de Inconstitucionalidade (ADI) 5.635, em que se discutiu a constitucionalidade dos depósitos ao Fundo Estadual de Equilíbrio Fiscal – FEEF e ao Fundo Orçamentário Temporário – FOT (fundos emergenciais instituídos pelo Estado do Rio de Janeiro, nos quais as empresas beneficiárias de incentivos fiscais relacionados ao ICMS estão obrigadas a depositar 10% do valor total dos benefícios).

Prevaleceu o entendimento do Relator, Min. Luís Roberto Barroso, no sentido de que: “São constitucionais as Leis nº 7.428/2016 e nº 8.645/2019, ambas do Estado do Rio de Janeiro, que instituíram o Fundo Estadual de Equilíbrio Fiscal – FEEF e, posteriormente, o Fundo Orçamentário Temporário – FOT, fundos atípicos cujas receitas não estão vinculadas a um programa governamental específico e detalhado”.

Ao proferir seu voto, Barroso asseverou que, em respeito ao princípio da não afetação de receitas (art. 167, IV, CF/1988), os recursos que compõem estes fundos emergenciais devem ter destinação genérica, não sendo permitida qualquer vinculação a programa governamental específico, além de consignar expressamente que o referido recolhimento deve observar o princípio da não cumulatividade próprio do ICMS.

- Outubro: 1ª Seção do STJ finaliza julgamento sobre creditamento de ICMS sobre produtos intermediários

Em 11.10.2023, a 1ª Seção do STJ finalizou o julgamento dos embargos de divergência no EAResp 1.775.781/SP, em que se discutiu o direito ao creditamento de ICMS sobre bens empregados nas atividades produtivas do sujeito passivo, mas que não se agregam fisicamente ao produto fabricado e não são consumidos instantaneamente.

Por unanimidade, os Ministros seguiram o entendimento constante do voto da relatora, Min. Regina Helena Costa, no sentido de que “o STJ tem entendimento pacificado de que, a partir da vigência da Lei Complementar n. 87/1996, é legal o aproveitamento dos créditos de ICMS na compra de produtos intermediários utilizados nas atividades fins da sociedade empresária, ainda que consumidos ou desgastados gradativamente”.

- Novembro: STF decide que dever de retenção do DIFAL não contribuintes se aplica a partir de abril de 2022

Em 29.11.2023, o Plenário do STF, por maioria de votos, decidiu que o dever de recolhimento do diferencial de alíquotas do ICMS (DIFAL) sobre as operações interestaduais com destino a não contribuintes do imposto, conforme disciplinado pela LC 190/2022, aplica-se a partir de abril de 2022 (ADIs 7.066, 7.070, 7.078).

No caso, os contribuintes defendiam que, em observância ao princípio constitucional da anterioridade de exercício (art. 150, III, “b”, CF/1988), o recolhimento do DIFAL/não contribuinte somente deveria ser exigido a partir do ano de 2023.

Nos termos do voto proferido pelo Min. Alexandre de Moraes, relator do caso, a nova regra não teria promovido majoração de carga tributária, mas tão somente novo critério de repartição de competências. Assim, para ele, essa norma não se sujeitaria aos princípios constitucionais da anterioridade.

Em que pese isso, considerou válida a disposição constante na própria LC que determinou a sua produção de efeitos após decorrido prazo de 90 dias, nos termos do art. 150, III, “c” da CF/1988. Para ele, trata-se de uma opção legítima do legislador que não decorreu de imposição constitucional.

O entendimento do Min. Rel. foi acompanhado por outros cinco ministros – Dias Toffoli, Luiz Fux, Nunes Marques, Luis Roberto Barroso e Gilmar Mendes.

- Novembro: 1ª Turma do STJ afasta cobrança concomitante das multas de ofício e isolada

Em 07.11.2023, a 1ª Turma do STJ decidiu, por unanimidade de votos, pela ilegalidade da aplicação concomitante da multa isolada pela omissão de pagamento da estimativa mental do IRPJ e da multa de ofício sobre a diferença de recolhimento do imposto (art. 44, incisos I e II da Lei 9.430/1996) (REsp 1.708.819/RS).

De acordo com a tese defendida pela Fazenda Nacional, inexistiria qualquer vedação legal à cumulação dessas multas, na medida em que elas possuem naturezas e hipóteses de incidência distintas: a multa de ofício estaria relacionada à falta de recolhimento do imposto ao final do período de apuração, ao passo que a multa isolada seria aplicada em razão da falta de pagamento da estimativa mensal do IRPJ.

Esse entendimento, contudo, não foi acolhido pelos ministros que compõem a 1ª Turma do STJ, que entenderam que, “em se tratando as multas tributárias de medidas sancionatórias, aplica-se a lógica do princípio penal da consunção, em que a infração mais grave abrange aquela menor que lhe é preparatória ou subjacente”.

- Novembro: 1ª Seção do STJ decide que entidade beneficente imune deve reter IRF sobre valores remetidos ao exterior a título de juros

Em 08.11.2023, a 1ª Seção do STJ decidiu, por maioria de votos, negar provimento aos embargos de divergência interpostos por entidade beneficente que pretendia ver reconhecida a imunidade tributária relativamente ao Imposto de Renda Retido na Fonte (IRRF) sobre valores remetidos ao exterior a título de juros (EREsp. 1.480.918/RS).

A Embargante sustentou que os juros remetidos ao exterior estavam relacionados à operação de importação de equipamentos indispensáveis à realização da atividade beneficiada por imunidade constitucional. A Fazenda Nacional, por sua vez, defendeu que o contribuinte, no caso, seria o destinatário dos valores (residente no exterior), que não está alcançado pela imunidade.

Em seu voto vencedor, a Min. Regina Helena Costa, relatora do julgado, entendeu que a entidade beneficente possui mera obrigação acessória de retenção do imposto de renda devido pelo contribuinte situado no exterior e, portanto, a imunidade subjetiva aplicável às entidades beneficentes em geral não se estende à cobrança desse tributo. Esse entendimento foi acompanhado pelos Mins. Gurgel de Faria, Benedito Gonçalves e Francisco Falcão.

Os Mins. Herman Benjamin e Assusete Magalhães concordaram com a conclusão da Relatora, mas divergiram quanto ao fundamento jurídico. Para eles, a imunidade não se estenderia ao IRF, tendo em vista que a entidade beneficente seria responsável tributária por substituição e não mera retentora do tributo.

Restou vencido somente o voto do Min. Mauro Campbell Marques, que entendeu pela aplicação da imunidade constitucional ao IRF. Ele considerou que essa interpretação ampliativa daria maior efetividade à imunidade constitucional por desonerar encargo financeiro que recai sobre bens necessários à realização da missão institucional da entidade beneficente.

- Dezembro: Sancionada Lei 14.754, que estabelece novo regime de tributação de offshores e fundos de investimento

Em 12.12.2023, foi sancionada a Lei 14.754, que estabelece nova sistemática de tributação de aplicações em fundos de investimento no Brasil, bem como de rendimentos de capital obtidos por pessoas físicas por meio de aplicações financeiras, entidades controladas e trusts no exterior.

Em relação aos fundos de investimentos, a nova lei institui sistema de tributação periódica pelo IR – conhecido como “come-cotas” para uma variedade de fundos no Brasil, inclusive os fechados e exclusivos (que anteriormente eram tributados apenas quando do resgate de quotas). A apuração ocorrerá em maio e novembro de cada ano-calendário, com alíquotas de 15% para fundos de longo prazo e 20% para os de curto prazo.

Estoques de rendimentos de fundos não sujeitos à tributação periódica até 31.12.2023 serão tributados em 15% pelo IR, com opção de pagamento à vista até 31.05.2024 ou em 24 parcelas corrigidas pela SELIC, sem deduções ou faixas de isenções. Alternativamente, o contribuinte poderá pagar o valor do estoque de rendimentos de forma antecipada e com a aplicação de uma alíquota reduzida de 8%.

Em relação aos investimentos auferidos no exterior, a tributação se dará à alíquota única de 15%. Especificamente para os lucros auferidos por controladas no exterior, a tributação independerá da sua efetiva disponibilização aos investidores.

O texto confere aos contribuintes, ainda, a opção (i) pela atualização a valor de mercado, em 31.12.2023, de determinadas categorias de bens e direitos no exterior, sendo a diferença positiva tributada à alíquota de 8%, com pagamento até 31.05.2024; e (ii) da adoção de regime de “transparência fiscal” de suas controladas no exterior, o que permitirá a declaração de seus bens, direitos e rendimentos como detidos diretamente pela pessoa física no Brasil.

Por fim, no que se refere aos trusts, a lei prevê que eles serão tratados como entidades transparentes para fins do imposto de renda, sendo que a mudança de titularidade sobre o seu patrimônio será considerada como doação (se realizada durante a vida do instituidor) ou herança (se decorrente do falecimento do instituidor).

- Dezembro: 1ª Seção do STJ decide que o ICMS-ST não integra a base de cálculo do PIS e da COFINS

Em julgamento finalizado em 13.12.2023, a 1ª Seção do STJ proferiu acórdão unânime em que reconheceu que o ICMS-ST não compõe a base de cálculo das contribuições para o PIS e a COFINS devidas pelo contribuinte substituído (Tema Repetitivo 1.125/STJ).

De acordo com o voto proferido pelo Relator, Min. Gurgel de Faria, os sujeitos passivos, “substituídos ou não, ocupam posições jurídicas idênticas de submissão à tributação pelo ICMS, sendo certo que a distinção se encontra tão somente no mecanismo especial de recolhimento”.

O posicionamento adotado pela 1ª Seção vai ao encontro do entendimento proferido pelo STF quando do julgamento da “Tese do século” (Tema 69/STF), ocasião em que restou definido que o ICMS não compõe a base de cálculo do PIS e da COFINS (sob o fundamento de que os valores relativos ao ICMS apenas transitam pelo caixa do sujeito passivo, já gravados à subsequente destinação aos estados – sendo, portanto, receitas de terceiros).

Com isso, a 1ª Seção do STJ firmou a seguinte tese: “O ICMS-ST não compõe a base de cálculo da Contribuição ao PIS e da COFINS devidas pelo contribuinte substituído no regime de substituição tributária progressiva“.

- Dezembro: Presidente da República sanciona lei que regulamenta as apostas esportivas

Em 30.12.2023, o Presidente da República sancionou a Lei 14.790/2023, que regulamenta as apostas de quota fixa, popularmente conhecidas como apostas esportivas.

Nos termos da referida lei, a autorização para explorar as apostas de quota fixa será concedida a pessoas jurídicas constituídas segundo a legislação brasileira, com sede e administração no território nacional.

O Ministério da Fazenda editará regulamentação para dispor sobre os demais requisitos que deverão ser atendidos pelos interessados em explorar a atividade, incluindo o valor mínimo do capital social, a necessidade de conhecimento e experiência prévia do mercado de apostas pelos membros do grupo de controle, os critérios para o exercício de cargos de direção ou gerência, a exigência de que um sócio brasileiro detenha ao menos 20% do capital da pessoa jurídica, entre outros.

Para se regularizarem, os operadores de apostas esportivas deverão efetuar o pagamento de até R$ 30 milhões como contraprestação pela outorga do direito de exploração, podendo utilizar até 3 marcas comerciais por um período de até cinco anos.

O produto da arrecadação da loteria de apostas de quotas fixas será destinado ao pagamento dos prêmios dos apostadores e do imposto de renda incidente sobre a premiação. O saldo remanescente da arrecadação, terá a seguinte destinação:

(i) 88% para a cobertura de despesas de custeio e manutenção do agente operador da loteria de apostas de quota fixa e demais jogos de apostas; e

(ii) 12% para as áreas da educação, segurança pública, esporte, seguridade social, turismo, saúde, entre outras.

- Dezembro: Sancionada Lei 14.789/2023, que altera tributação das subvenções para investimento

Em 29.12.2023, foi sancionada a Lei 14.789, que revogou as disposições que anteriormente regulavam o regime tributário aplicável às receitas provenientes de subvenções para investimento e, em seu lugar, introduziu novo e controverso regramento.

De acordo com a referida lei, os beneficiários de subvenções para investimento em âmbito federal, estadual ou municipal, em substituição ao regime anterior (que permitia a exclusão das respectivas receitas de subvenção das bases de cálculo do IRPJ, da CSL e do PIS/COFINS), terão direito a créditos fiscais, que poderão ser compensados com tributos federais e/ou ressarcidos em dinheiro.

O valor do crédito fiscal será calculado mediante a aplicação da alíquota do IRPJ, inclusive alíquota adicional, sobre as receitas de subvenção (25%). Além disso, o texto estabelece novo mecanismo de habilitação para a obtenção desse crédito, na forma dos seus arts. 3º e 4º.

Note que a revogação dos dispositivos que permitiam a exclusão das receitas de subvenção da base de cálculo das contribuições sociais impõe majoração da carga tributária dos beneficiários, eis que não serão concedidos quaisquer créditos para fazer frente à incidência do PIS, da COFINS e da CSL.

A Lei 14.789/2023 também prevê a criação de programa de transação tributária para regularização de débitos vinculados a exclusões de subvenções realizadas em desconformidade com a legislação anteriormente vigente (art. 30 da Lei 12.973/2014). Os referidos créditos poderão ser parcelados em até 84 parcelas com descontos que chegam a 80% do valor da dívida consolidada.

O Ministério da Fazenda estima que a medida pode arrecadar mais de R$ 35 bilhões em 2024 e aproximadamente R$ 140 bilhões até o fim de 2027, o que contribuirá para a meta de déficit zero das contas públicas.

- Dezembro: Sancionada LC que prevê a não incidência do ICMS na transferência de mercadorias entre estabelecimentos de um mesmo contribuinte

Em 28.12.2023, foi sancionada a LC 204, que altera a LC 87/1996 (Lei Kandir) para reconhecer a não incidência do ICMS nas transferências de mercadorias entre estabelecimentos de mesmo titular.

O texto prevê, ainda, a manutenção do crédito relativo às operações e prestações anteriores em favor do contribuinte, inclusive nas hipóteses de transferências interestaduais, em que os créditos serão assegurados (i) pelo estado de destino, através da transferência de crédito, limitada às alíquotas interestaduais aplicáveis sobre o valor da saída realizada; ou (ii) pelo estado de origem, caso seja constatada diferença positiva entre o crédito original e o transferido para o estado de destino.

Equipe escritório BRIGAGÃO, DUQUE ESTRADA ADVOGADOS